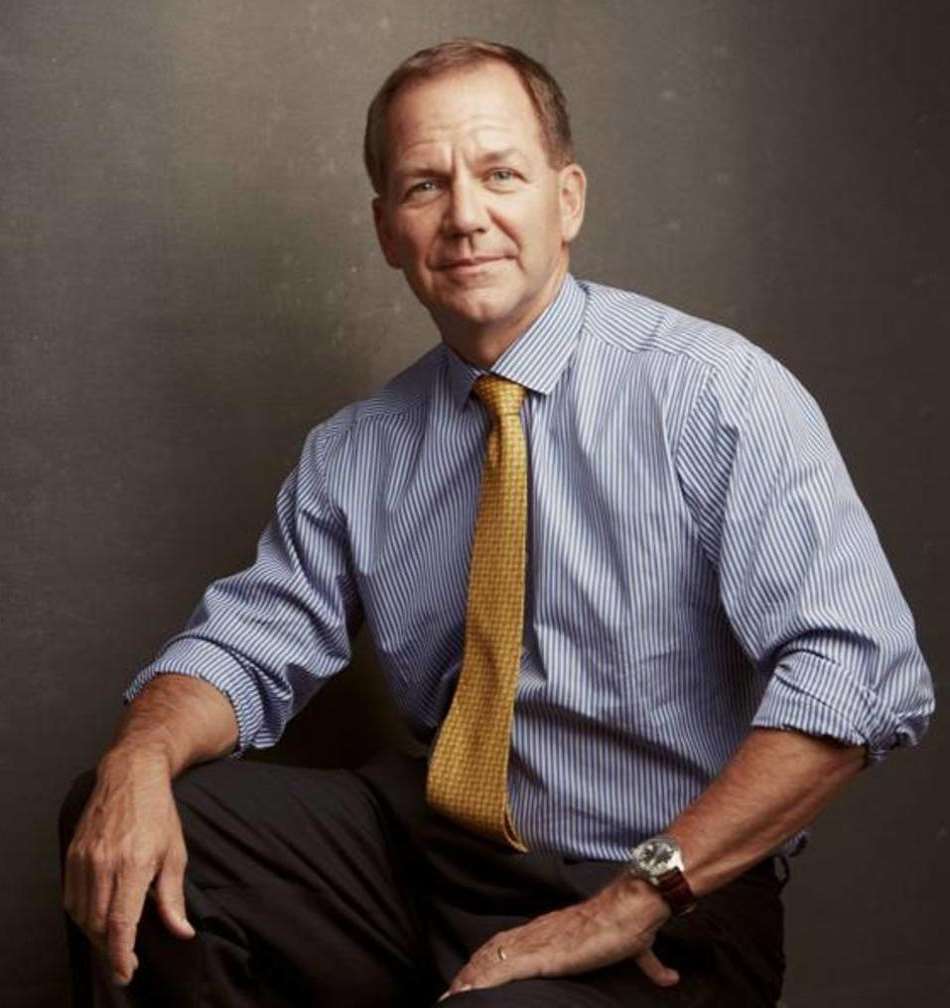

保罗·都铎·琼斯:大股灾一战成名

保罗·都铎·琼斯(Paul Tudor Jones),对冲基金界的泰斗级人物之一,因成功预测1987年10月“黑色星期一”,在高点做空,低点做多,当年给客户返还了200%的收益,一战成名。

1986年至2016年这30年间,都铎公司旗下的旗舰基金BVIGlobal以17.25%的年化收益傲视业界。

2017年2月,根据福布斯杂志的估算,都铎的净资产达到47亿美元,在福布斯世界最富有400人排名中排第120名,在收入最高的对冲基金管理人中排名第22名。

然而,在华尔街的诸多大佬中,都铎可以说是个另类。不同于巴菲特的价值投资,都铎是技术分析的忠实拥护者。通过技术分析,他成功预测股灾,获取不计其数的财富。

他是怎么做到的?

另类的伟大交易员是如何炼成的

1976年,都铎从弗吉尼亚大学经济学专业毕业后,他舅舅将他推荐给了以利·特里斯,一位著名的棉花交易员。

令都铎印象深刻的是,那时整个市场的未平仓合约数量是3万份,而以利交易的头寸规模就达到3千份合约,同时他的场外交易量比其他任何一个棉花交易者都要多。

但是,作为一个纯粹的投机者,以利竟然选择通过场内经纪人执行交易和订单——这意味着每个人对他的交易头寸了如指掌,因此他的操作也极易被跟踪。

一开始都铎不能理解以利的行为。他觉得尽力保密自己的持仓情况才是投机者应该做到的。

然而慢慢的,他开始理解了以利的做法。因为不管怎么样,市场总会向预定的方向运动,并不会因为某人的持仓情况被他人得知而改变。人们总认为市场能够被操纵,然而事实是人为推高的牛市是短暂而不可持续的,市场不会因为某个参与者大放利好言论就真正变成利好。

如果一个东西不能真正反映市场的供求关系,不论人们把它吹得多么好,也许能唬得了一些人一些时间,但唬不了所有人一世。市场会不断修正扭曲的供求关系。

你可以永远欺骗一部分人,或者暂时欺骗所有人,但没有一个人能在所有时间欺骗所有人。

——林肯

当头一棒,虎落平阳

“这简直是个灾难,是对我智商的打击,我恨这种感觉!”

1979年,都铎迎来了人生一次重要的转折点。因为这一年,他遭遇了人生最沉痛的失败。

当时都铎有许多在期货市场进行投机的账户,里面有400张棉花期货合约的多头头寸。因为合约的价格一直在82.82美元到82.86美元之间波动,所以每当价格接近波动下沿,都铎就建立多头头寸。

直到有一天,该合约的价格向下突破波动区,创出新低,跌破了都铎设置的止损价。但都铎没有止损,他认为不破不立,市场已经做好反弹的准备了。于是他让场内经纪人建立100张棉花期货合约的多头头寸。

当都铎的经纪人喊出买入100张棉花期货合约时,拥有棉花现货交易业务的瑞富公司的一个经纪人,横穿过交易大厅,跑到都铎的经纪人面前,气喘吁吁的大喊了声——“卖出!”

那一瞬间,都铎立刻意识到了自己的错误,转身就让经纪人抛售刚才购入的合约。

然而,该合约在60秒内达到了跌停板。即使先知先觉,他也只卖出了220张。第二天继续抛售,等全部清仓完时,都铎已经损失惨重。

这次交易让都铎陷入了无法自拔的沮丧心情。他几乎就要转行不干了。

“我要离开这个行业,我无法再干下去了”。

浴火重生:防守是最好的进攻

“当时,我想的全部是赚钱的可能,从未想过我可能会亏损!”

都铎认为,当时最大的错误并不在于看错方向造成合约的亏损,而在于这个合约的仓位过重,导致这笔交易的损失就达到了他交易账户净资产的60%到70%。

这次交易的挫败,让都铎明白做交易需要摆脱人性,摆脱情感,永远不要意气用事,不要过度交易。

从那以后,都铎总会在进场前就在脑海里设置好止盈和止损的价位,如果市场价格触及他的止盈或止损价,他无论如何都会清仓离场,不带一丝犹豫。

风险管理方面,他不再从单笔交易的角度去考虑风险,而是从交易账户整体做考虑,根据每天早晨账户里的净资产,重新审视和评判风险。比如,如果本月账户净资产已下跌6.5%,那么本月剩下的日子里,账户净资产下跌3.5%就是止损点。

都铎的目标很简单。那就是每天交易结束时,账户的净资产要高于当日开始交易时的净资产。

都铎对待持仓,不论之前建仓价是多少,或是已经盈利了多少,他都以前一天的收盘价作为新的起点,重新看待今天的价格走势。如果持有的头寸发生了亏损,令他感到不安,他会立即斩仓离场。他坚信,只要有资金,就总有重新进场交易的机会。

能够东山再起,比什么都重要。

对于持有的每一个头寸,都铎每天都会假设如果是错误的决策,控制风险的止损点该设在哪里。他时常告诉自己,不要太自以为是,不要把自己当成先知,没有人可以在长时间中通过交易战胜市场,要时刻反省自己,审视自己,保持谨慎,才能拥有超一流的防守能力。

交易行业的成功是转瞬即逝的,一次交易的大胜后,可能就是巨大到怀疑人生的亏损。因此想要在这行取得成功,必须始终对市场保持敬畏,始终如履薄冰。

交易制胜的关键,在于一流的防守,而非一流的进攻。

——都铎

黑夜中最亮的星

1987年10月19日,全球股市在纽约道琼斯工业平均指数带头暴跌下一泻千里,引发金融市场恐慌,甚至部分导致了随之而来的经济衰退。无数人的财富在这一天灰飞烟灭,无数对冲基金在这一天堕入尘埃,人们将这一天称为——

“黑色星期一”。

这一天,仿佛无边的黑夜笼罩大地,无数人陷入了深深的绝望。而都铎却在黑夜中绽放光芒,如同黑夜中最亮的星。

在人们遭遇巨额亏损的“黑色星期一”中,都铎反而获利62%。

他是怎么做到的?

那一年早些时候,都铎和他的团队就已经从各种技术指标中嗅探到股票市场的重大风险,并提前制定了应急规划。到了10月16日,在股市崩盘前的那个周五,都铎发现了成交量发生了大幅萎缩,这与1929年的股市崩盘前夕极度类似。都铎和他的团队根据那次崩盘的情况建立了模拟模型,将当下的股市和20年代时候的股市进行叠加比较,发现两者有十分显著的相关性。于是,都铎在“黑色星期一”前建立了大量空头头寸。

故事说到这,许多人一定认为都铎的利润是来源于这些空头头寸,然而这并不准确。

那时,都铎一直在思考美联储会如何应对当前的情况。他断定在这种情况下,美联储必然会释放大量的流动性拯救市场。于是,在“黑色星期一”当天收盘时,都铎了结了所建的所有股指期货空头头寸,反手建起国债期货多头头寸。

当国债期货进入交易的最后半小时,价格突然开始转身向上,都铎毫不犹豫,立刻开始大规模建仓做多。这一次,他持有的国债期货头寸规模前所未有的巨大,国债期货价格在美联储救市后的表现,才是他巨大利润的主要来源,从此一战成名。

在别人贪婪的时候我恐惧,在别人恐惧的时候我贪婪。

——巴菲特

以下是Market Wizards书中,保罗·都铎·琼斯对当时情况的描述

作者杰克·施瓦格:1987年10月股市大崩盘,很多交易员在那一个月里都遭遇了职业生涯的滑铁卢,而你却大赚了一笔。能够告诉我一些细节吗?

琼斯:股市崩盘的那一周是我有生以来最刺激的一次体验。

1986年年中以后,我们就预感股市可能会崩盘,由于我们预见到了爆发金融危机的可能性,因此我们设计好了相应的应对策略。所以到了1987年10月19日星期一这天,我们知道股市当天一定会崩盘。

杰克·施瓦格:你如此肯定,有什么依据?

琼斯:因为之前的星期五(10月16日)股市放量下跌,成交量创出历史记录。这和1929年股市崩盘的前两天的情况一模一样。我们公司的研究总监Peter Borish制作了一个类比模型,将1980年代股市的走势叠加到1920年代进行对比,我们发现这两个时期股市的走势非常相像。这个模型是1987年我们做股指期货交易的关键工具,它让我们完美地抓住了1987年的股市崩盘。那个周末美国财政部长贝克发表声明表示由于美国与西德的协商存在分歧,因此美国政府将不再支持美元,贝克的这份声明是市场的死亡之吻。

杰克·施瓦格:你的空仓是什么时候平的?

琼斯:其实我们在10月19日崩盘当天收盘之前就平了空仓,并且还转而持有了一些多头仓位。

杰克·施瓦格:你在1987年10月取得的大部分回报都是来源于做空股指吗?

琼斯:不是的,那次我们的债券头寸也收获了极其丰厚的回报。股市崩盘当天我们在债券市场建立了我们有史以来最高的仓位。债券市场在10月19日一整天的表现都很糟糕。我十分担心我们的客户以及自身资产的安全。那时我们的资金放在了华尔街的多家经纪公司,我觉得这些资金可能会有危险。当时的情况让我无法忍受。

当时我一直在想,美联储可能会采取什么措施?我认为美联储可能不得不立即向市场注入大量的流动性,从而创造一个非常好的市场环境。可是,由于当天债券一整天的表现都乏善可陈,所以我一直都没能扣动扳机做多债券。

在收盘前的最后半小时里,债券市场突然开始上扬,我马上就明白了,美联储一定会采取将让债券价格暴涨的措施。一旦我看到债券市场的走势和我的判断一致,我就开始疯狂做多债券。

杰克·施瓦格:你觉得1987年10月的崩盘是之后经济衰退的一个早期警示信号吗?

琼斯:在我看来,1987年10月19日整个金融业,特别是整个华尔街都遭受了一记生死攸关的打击,但是由于人们当时处于极度震惊状况,没有意识到它的严重性。

就像我曾经被一艘游艇撞倒,游艇的推进器划过了我的背部。我当时的第一个念头居然是:“真倒霉,我刚刚毁了这个周末下午,因为现在我要去缝针了。”因为太过震惊,我都没能意识到自己伤的有多严重,直到我看见朋友们脸上的表情。

任何事情的破坏速度都比建设快得多。花10年功夫才建造起来的东西,只要一天就能将其彻底摧毁。一旦经济中加入了杠杆,当它开始恶化,人们根本来不及反应。尽管我很不喜欢这样,但是我打心底里认为这样的情况就要出现了。

从学习历史中我了解到信贷最终会摧毁所有伟大的社会。而我们却拿着信用卡,通过借贷来享受生活。里根总统采取扩张信用的手段极力确保在他的任期内美国经济会持续繁荣,我们这是在透支美国经济的未来,而过不了多久我们就得还这笔债。

心有猛虎

都铎认为自己是一个波段交易者(Swing Trader)。

波段交易者的一个特征是会利用艾略特波浪理论(Elliott Wave Theory)来捕捉风险收益比极为有利的交易机会。而波浪交易就意味着,价格发生转折的时刻是最好赚钱的时候。

很多人说抄底只有死路一条,只有跟着趋势走,吃趋势中段,才是好赚的钱。而都铎表示自己很少赚到中段的钱,却捕捉到了许多顶部或底部的信号。

如果要赚中段的钱,根据波浪理论,交易者要常常忍受价格向下波动带来的巨大的强制平仓压力,并常迫使交易者设置止损,这会让都铎感到十分不舒服。

很多人认为都铎能够捕捉到趋势的拐点,一定有常人没有的消息,或通天的能力。而实际上,都铎能够捕捉到趋势的拐点,是通过进行无数次的猜想,再通过市场不断验证猜想,修正猜想,在试错的过程中探寻到市场的拐点。

同时,都铎认为,永远不要对自己持有的头寸忠心耿耿,这样才能从更广阔的视野去重新审视和评判什么是客观真相,什么是市场上真正发生的情况。只有这样,才能从客观,清醒和理性的角度去看待自己的持仓,从而做出正确的判断。

作为一个成功的交易者,很重要的就是避免与市场交易产生任何情感联系。这是他从自己的第一个领导”以利”身上学到的。他还记得有一天以利接待了一群客户,以利春风满面,谈笑风生,深深地吸引了那些客户。但只有都铎知道,”以利”刚刚在棉花交易市场中遭遇了惨烈的屠杀,损失惨重。

都铎对于技术分析有着强烈的热爱。他认为,如果交易者需要知道的事情,市场已经反映出来了,那么为什么还要瞎忙活呢?在都铎刚开始交易的年代,几乎没有太多基本面信息,仅有的信息还在传播的过程中会出现各种各样的变形。这时候,只有技术分析能成为一个稳定的依靠。

而因为互联网带来的信息爆炸,新一代投资者常常认为技术分析意义不大,因为基本面的信息已经足够多,投资者要做的就是找到这些解释。而技术指标需要人们闭上眼,只信任价格走势中的信号,这在当今的投资市场变得越来越难。

另外,都铎能获得这么高的成就,很重要的一点是他能够从历史的角度观察今天所发生的一切。就像霍华德马克思最近写的《历史再度重演》,市场永远如钟摆一般在两端摇摆,只要人性中仍存有贪婪和恐惧,历史就会不断重演。

都铎如同一只潜伏在草丛中的猛虎,冷冷地看着眼前的猎物时而疯狂,时而恐惧,静静地等待它们放下防备。

细嗅蔷薇

资本市场中冷血无情的猛虎都铎,在平日却也是一个乐善好施,关注社会公平,人间疾苦的大慈善家。他在1988年就成立了RobinHood Foundation,一直致力于从根源上消除贫穷,帮助穷苦人民过上更好的生活。

都铎曾向母校弗吉尼亚大学捐款超过5000万美元。都铎在2015年TED演讲时说了这么一段话:

Have mercy, have mercy.

And we will get the most wonderful thing in the world.

We will take back our humanity.

说最后一句话时,他张开双手,拥抱了自己。那一刻,没人能将这么一个穿越资本市场腥风血雨的强悍男人,和台上温声细语,呼唤人性回归的男人联想到一起。

这大概就是都铎的人性中,令人着迷的两面性。

In me the tiger sniffs the rose.

(心有猛虎,细嗅蔷薇)