从疫情看”冗余设计”的必要性

如果说新型冠状肺炎事件对投资和商业最大的启发是什么,我想其中一定有一个,就是在商业和投资中,我们需要准备足够的冗余设计。

冗余设计这个词,本来用于工业,指的是对于关键的设备来说,为了确保其可靠性和稳定性,需要设计出远高于平时使用需求的性能。比如,平时我们中午可能吃饭要吃20块钱,那么中午出去吃饭的时候带个三四十块也就够了,因为万一餐厅大涨价,少吃一点也没什么。但是,如果一座桥平时通过的汽车重量在100吨左右,那么桥的承重能力一定不能设计成150吨,而可能要设计成500吨、乃至1,000吨,因为一旦桥梁坍塌,损失不可限量。同样,一台电梯如果平时的乘坐人员是10人左右、总重大约600公斤,那么电梯的承重能力也不能设计成1吨,而是要设计成5吨、乃至10吨,因为电梯一旦坠落,损失的人命是无价的。

对于新型冠状肺炎事件来说,这场突发性灾难是投资者和企业家们完全无法事先预料的。事实上,即使是最专业的医疗专家,恐怕也不能在2019年底,就预料到新型冠状肺炎事件,居然会成为一场全球性的大传染病灾难。看看资本市场在2019年底曾经做出的各种预测,我们就会发现,预见这场传染病是不可能的事情。

但是,做生意、做投资,天生就会遇到大量的不确定性。我们不知道这种不确定性什么时候会来、会以什么方式来,但是对于有经验的企业家、投资者来说,知道这种不确定性一定会在某些时候出现,是一种基本的素养。这就如《列子﹒力命》中所说,“农有水旱,商有得失,工有成败,仕有遇否。”生命中的不确定性,本来就是莽莽红尘中,无法回避的组成部分。

在面对这种“某些不可预知的糟糕事情一定会发生”的现实时,人们知道事情一定会在某些时候变得糟糕(就像电梯里说不定某天突然挤进来八九个200斤的大胖子一样),但是不知道这种事情会在何时、以何种方式发生。因此在面对这种生活中的现实时,冗余设计就变得非常重要。

在新型冠状病毒事件中,我看到有的餐饮企业主说,在春节前把所有的钱都花掉了、还欠了银行很多短期贷款,就指望春节期间靠节假日消费回款,结果新型冠状病毒一爆发,资金链瞬间断裂。的确,没有预测到新型冠状病毒事件,根本不是企业家的错误。事实上这次疫情的爆发,几乎是不可能预测到的,而如果需要能预测病毒爆发才能开餐厅,那么这个世界上估摸着也就没有几家餐厅了。但是,在商业中把企业的命脉,完全压注在未来一两个月的回款上,却是一种缺乏冗余设计的做法。

不仅做企业如此,投资更是如此。在2019年底,随着美国市场的不断走高、估值不断抬升,沃伦﹒巴菲特先生逐渐留存了一部分现金,大概占他总投资组合的几分之一。在2019年10月中旬,市场上有一篇文章,名字叫《老股东指责巴菲特:明明是牛市,为何囤积千亿现金?!》,英文类似报道的名字叫《Longtime Berkshire Hathaway shareholder sells stake, accusing WarrenBuffett of ‘thumb-sucking’》。

其实,我相信,巴菲特先生绝对不可能在2019年10月,就预见到有新型冠状病毒的全球大流行:当时新型冠状病毒还不知道在哪里。而即使有亿万分之一的概率他会预测到这件事,他也应该把自己的投资组合全卖掉、而不是只持有几分之一的现金。巴菲特先生这样做的唯一原因,只能是一个成功了一辈子的老投资者的天生谨慎:在任何时候都保持足够的冗余设计,以面对未知的挑战。

在2013年的一次讲座中,巴菲特就曾经对保持足够的冗余设计,做出这样的表述:“我和查理﹒芒格相信,保持充足的流动性是必要的。而且,我们一直避免任何可能让我们的流动性突然干涸的动作。这种保持充足流动性的做法,让我们在100年里的99年中,收益都变得更少。但是,在最极端的第100年里,我们会活下来。更重要的是,我们会在这整整100年里,都过得很踏实、睡得很安稳。”(Charlie and I believe in operating withmany redundant layers of liquidity, and we avoid any sort of obligation thatcould drain our cash in a material way. That reduces our returns in 99 yearsout of 100. But we will survive in the 100th while many others fail. And wewill sleep well in all 100.)

巴菲特先生如此看重投资中的冗余设计,宁可放弃100年中99年里更高的收益,也要保持自己在第100年的存活性。这种对待生意和投资的极其谨慎的作风,值得内地投资者学习。

我在内地市场,经常看到投资者跟我说,自己只用了50%、或者1倍杠杆,实在用的太少了,隔壁那谁谁用了3倍,谁谁用了5倍,还有用10倍杠杆的呢!在依靠杠杆赚的盆满钵满的同时,这些投资者并没有考虑冗余设计、并没有考虑极端情况的风险。他们也许会在99%的情况下获得更高的收益,但是却永远在承担那1%的致命风险。

其实,资本市场的波动,往往超出人们最狂野的想象。我偶尔会碰到投资者跟我说,你看我的某某股票,估值已经如何如何,所以我用一点杠杆肯定没事。每每此时,我就想起我的一段亲身经历来。

在2007年A股市场大牛市时,我在一家资产管理公司工作。当时,A股银行股的估值动不动达到10倍市净率。我的同事都是身经百战的投资经理,大家聚在一起聊天,说10倍真贵啊,也太贵了,不合理。那么多少倍合理呢?大家觉得大概3到4倍就很合理了,再不济2倍到底了。

结果呢,在2014年以后,A股市场上的银行股估值有时能达到0.5、0.6倍市净率,香港市场上一些经营健康的内地银行的股票,估值甚至下摸到0.3倍市净率。从10倍到0.3倍,如果不是事先留下足够的冗余设计,那么我们又需要多么强大的想象力,才能预测其中的波动?

在《古文观止》里,收录了一篇《冯谖客孟尝君》的故事,说明了冗余设计的重要性。战国时,齐国贵族孟尝君让门客冯谖去自己的封地薛城收租。冯谖问,收到钱了买什么带回来?孟尝君说,先生看我缺什么就买什么吧!冯谖说好,到了薛城把各种租约欠条收上来,一把火烧了,然后汇报孟尝君说,您其它都不缺,就缺义,我所以帮买了义回来。孟尝君不悦,但是木已成舟,也就算了。

多年以后,孟尝君在齐国的政治斗争中失利,被齐王赶回封地。离薛城尚有百里,老百姓扶老携幼,夹道迎接。孟尝君大为感慨,对冯谖说,“先生所为文市义者,乃今日见之。”您为我所买的义,今天我算是真正见到了啊!冯谖为孟尝君买义、也就是民心时,并不知道孟尝君什么时候会失势。但是,在得势之时,却为失势之时做好准备、做好冗余设计,才是冯谖的最高明之处。

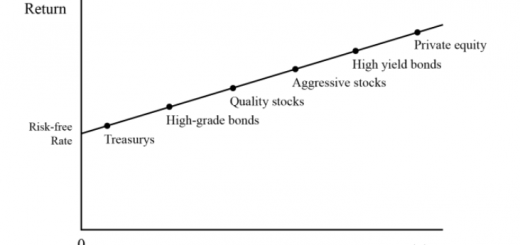

冗余设计不仅对投资的交易结构十分重要,对投资的逻辑判断同样重要。彼得﹒林奇曾经说过,一个投资逻辑、比如为什么要买一个股票,如果不能在一张纸上、在几分钟里说明白,这个投资逻辑就太复杂、太容易出问题了。一个简单干脆的投资逻辑,往往是有足够冗余设计的,能够容纳其中很多细节的错误。但是,如果一个投资逻辑过于精巧,需要几十页PPT才能讲明白,那么它的容错率也就太低了。一旦有一两环接不上,整个逻辑就会失败。

身未升腾思退步,功成应忆去时言。在做生意与投资时,盈利固然重要,但是确保事业的根基,不在哪怕最极端的状态下遭到彻底的破坏,确保百招之中没有哪怕一招致命的输招,才是更重要的事情。毕竟,在生活这场长跑里,跑的远,永远比跑的快更重要。